Supremo define a modulação dos efeitos da decisão que entendeu pela exclusão do ICMS da base de cálculo do PIS e da Cofins

RE 574.706/PR; Tema de Repercussão Geral nº 69

O Supremo Tribunal Federal (STF) finalizou o julgamento na última quinta-feira, dia 13 de maio, dos embargos de declaração opostos contra a decisão proferida em Recurso Extraordinário que definia a exclusão do ICMS da base de cálculo do PIS e da Cofins. No recurso em questão, visava-se discutir se os efeitos da decisão que definia a exclusão do imposto da base de cálculo valeriam ou não a partir da data em que foi proferida, qual seja a de 15 de março de 2017. Outro ponto discutido no recurso é a definição de qual ICMS deveria ser retirado da base de cálculo das contribuições: o efetivamente pago ou aquele destacado em nota fiscal.

A Relatora do caso, a Ministra Cármen Lúcia, abordou em seu voto que a Corte vinha proferindo desde 2014 decisões favoráveis à exclusão do ICMS da referida base de cálculo, mas seguindo outra composição e sem repercussão geral. Por este motivo, seria de grande relevância a modulação dos efeitos da decisão para a manutenção da segurança jurídica. O entendimento foi seguido pela maioria dos Ministros, em um placar de 8 a 3, sendo optada uma modulação para frente, sem efeitos retroativos. No que tange à definição de qual ICMS deve ser retirado da base das contribuições, a Corte entendeu que deve ser aquele destacado em nota fiscal. Por fim, foi definido que apenas as ações judiciais e administrativas protocoladas até a data do julgamento em 2017 estariam ressalvadas.

Com relação à modulação dos efeitos, restaram vencidos os Ministros Edson Fachin, Rosa Weber e Marco Aurélio. Quanto à definição de qual ICMS deveria ser retirado da base de cálculo, foram vencidos os Ministros Nunes Marques, Luis Roberto Barroso e Gilmar Mendes.

RE 574.706/PR

STF decide pela validação da cobrança de Difal a empresas do Simples Nacional.

RE 970.821/RS

O Supremo Tribunal Federal (STF) decidiu pela constitucionalidade da cobrança do diferencial de alíquota de ICMS (Difal) por empresas que integram o Simples Nacional nas compras interestaduais. Na ação, extrai-se que a cobrança do Difal pode ser feita pelo estado em que está localizado o comprador da mercadoria, sendo levada em consideração a diferença entre as alíquotas interestadual, relacionada ao estado em que se situa o vendedor, e a interna estadual.

A maioria dos Ministros acompanhou o voto do Relator, o Ministro Edson Fachin. O entendimento majoritário da Corte aborda a constitucionalidade do Difal cobrado pelo estado de destino na entrada de mercadoria em seu território quando é realizada uma aquisição pela empresa optante pelo Simples Nacional. O Ministro Relator afirmou ainda que a adesão ao Simples possui caráter facultativo, recaindo sobre o contribuinte os ônus e os bônus oriundos da escolha feita.

Na ocasião, o Ministro Relator propôs a tese “é constitucional a imposição tributária de diferencial de alíquota do ICMS pelo Estado de destino na entrada de mercadoria em seu território devido por sociedade empresária aderente ao Simples Nacional, independentemente da posição desta na cadeia produtiva ou da possibilidade de compensação dos créditos”.

A divergência ficou com os Ministros Alexandre de Moraes, Gilmar Mendes, Luis Roberto Barroso e Cármen Lúcia.

RE 970.821/RS

STJ decide pela cobrança de IRPJ e CSLL sobre ganhos de aplicações

REsp 1.660.363 (AgInt)

A 1ª Turma do Superior Tribunal de Justiça (STJ) decidiu pela manutenção do entendimento de que é possível a cobrança pelo governo de Imposto de Renda (IRPJ) e Contribuição Social sobre Lucro Líquido (CSLL) sobre a parcela correspondente à correção monetária sobre os ganhos decorrentes de aplicações financeiras. O placar do julgamento foi de 3 a 2 pela cobrança dos tributos.

O voto proferido pelo Relator do caso, o então Ministro Nunes Maia Filho, foi no sentido de que a cobrança seria indevida por se tratar a atualização monetária de mera recomposição do poder de compra. Os demais Ministros divergiram de seu entendimento ao afirmar que é necessário manter aquilo que já havia sido decidido pelo Tribunal, que permitia a tributação sobre os rendimentos das aplicações financeiras e sobre a parcela referente à correção monetária por se tratar de um acréscimo ao patrimônio.

Ressalta-se aqui que o Supremo Tribunal Federal (STF), no julgamento do Tema de Repercussão Geral nº 1.018, já havia decidido que a matéria é infraconstitucional, cabendo, portanto, ao STJ a resolução do conflito.

STF decide que empresas públicas e sociedades de economia mista sem fins lucrativos possuem imunidade tributária recíproca

RE 1320054; Tema de Repercussão Geral nº 1.140

O Supremo Tribunal Federal (STF) reafirmou o seu entendimento sobre a imunidade tributária recíproca para empresas públicas e sociedades de economia mista delegatárias de serviços públicos essenciais, independentemente de cobrança de tarifa como contraprestação do serviço. O caso foi decidido em unanimidade pela Corte.

O recorrente pleiteava a não concessão de benefícios fiscais às empresas públicas e sociedades de economia mista sob o argumento de que há previsão constitucional (artigo 173, §§ 1º e 2º) dos entes que possuem imunidade, entre os quais não constam os referidos órgãos estatais. Também afirmava que a empresa em questão tem lucro e não recebe recursos orçamentários para a manutenção de suas atividades, além de cobrar tarifa dos usuários.

Em um primeiro momento, o Presidente do STF e Relator do caso, Ministro Luiz Fux, alegou ser necessária a submissão da matéria à sistemática da repercussão geral a fim de reafirmar a jurisprudência dominante da Corte. Com relação ao mérito, o Relator afirmou que sociedade de economia mista que tem por objeto a exploração de serviço público essencial de transporte público de passageiros mediante o pagamento de tarifa, o que confere o direito à imunidade recíproca, entendimento este acompanhado pelos demais membros da Corte.

Na ocasião, foi definida a seguinte tese de repercussão geral: “As empresas públicas e as sociedades de economia mista delegatárias de serviços públicos essenciais, que não distribuam lucros a acionistas privados nem ofereçam risco ao equilíbrio concorrencial, são beneficiárias da imunidade tributária recíproca prevista no artigo 150, VI, ‘a’, da Constituição Federal, independentemente de cobrança de tarifa como contraprestação do serviço”.

RE 1320054

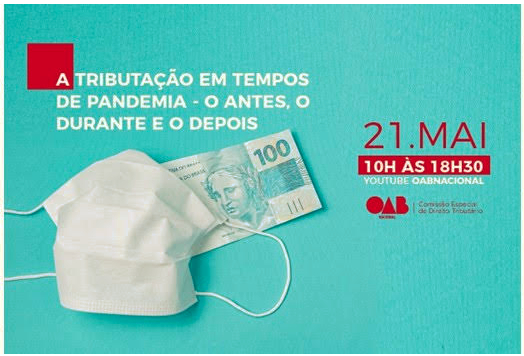

Debate promovido pela OAB marcará lançamento do livro “Tributação em Tempos de Pandemia”

O Conselho Federal da Ordem dos Advogados do Brasil (OAB), por intermédio da Comissão Especial de Direito Tributário, promoverá no dia 21 de maio, das 10h00 às 18h30, um evento virtual para debater os “Julgamentos Tributários Relevantes em Tempos de Pandemia”.

Na ocasião, será feito o lançamento do livro “A Tributação em Tempos de Pandemia – O antes, o durante e o depois”, organizado por Eduardo Maneira (presidente da Comissão Especial de Direito Tributário da OAB), Kellen Crystian do Vale (vice-presidente da Comissão Especial de Direito Tributário), Carlos Yury (Araújo de Morais – Sociedade de Advogados), Raquel Preto (Preto Advogados), Carlos Sant’Anna (Membro da Comissão Especial de Direito Tributário) e Felipe Crisanto (Membro Consultor da Comissão Especial de Direito Tributário).

O debate, no dia 21/5, será aberto por Eduardo Maneira e contará com a participação de alguns dos principais nomes do direito tributário brasileiro. O evento discutirá temas como os parâmetros de modulação adotados pelo Supremo Tribunal Federal em matérias tributárias; o voto de qualidade no processo administrativo fiscal federal; a contribuição federal sobre o terço constitucional de férias; e a questão da incidência do ICMS na base de cálculo do PIS e Cofins.

Clique aqui para conferir a programação completa do evento.